연금저축기금 + IRP

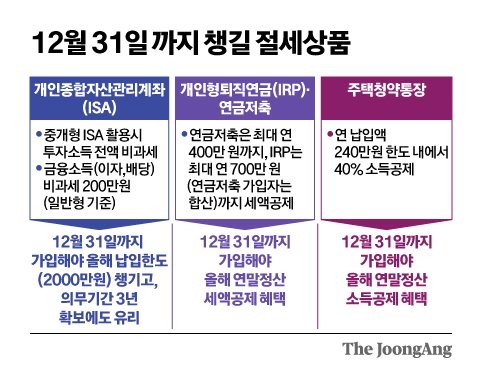

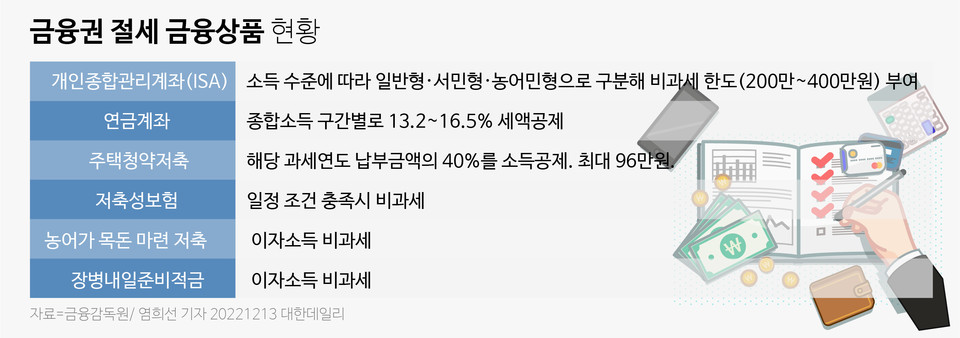

연말정산시 소득공제(세액공제) 혜택을 받기 위해 개인퇴직연금 DC형, IRP계좌에 가입하였습니다. 연금저축기금계좌는 펀드이기 때문에 개별주식을 매매할 수 없습니다. ‘OO펀드’, ‘ETF’ 상품에만 투자하실 수 있습니다. 연금저축펀드계좌에서 해외주식을 거래하는 것이 유리합니다. 연금을 받기 전까지는 양도세를 내지 않고, 이후 연금을 받을 때에는 연금소득세 3.3~5.5%만 납부하면 되기 때문에 절세 효과가 있습니다. 개인퇴직연금 연 400만원 + IRP계좌 연 300만원 (연간 최대 1,800만원 지급 가능)

위와 같이 매년 700만원을 납부하면 약 92만원~115만원 정도의 세액공제를 받을 수 있습니다. 개인퇴직연금계좌는 주식비율 100%, IRP계좌는 최대 70%까지 주식비율을 가질 수 있습니다. .은퇴 시기와 현재 연령에 따라 투자기간이 달라지는데요… 위험자산과 안전자산을 혼합해야 합니다. ETF는 펀드에 비해 수수료가 저렴해 장기투자에 유리하다. ●ETF 고를 때 해외ETF가 유리 – 개인 증권계좌에서 직접 ETF를 매입해 ETF를 매도할 경우 250만원을 공제한 후 22%. 양도세를 납부하세요. – 국내 ETF는 매출에 대한 과세가 면제되므로 나중에 세금을 납부해야 하는 연금계좌에 가입하는 것이 불리합니다. -국내 ETF는 일반 계좌로 가입하는 것이 좋습니다. -ETF는 주식처럼 빠르게 사고팔 수 있습니다. ●IRP 계좌 투자 비중 – 위험자산 : 70% 비중. 주식 ETF-안전자산: 가중치 30%. 현금, 채권형 ETF, 주식-채권 혼합형 ETF, 예금, MMF (CMA와 유사. 단기 금융상품에 투자하여 예금과 유사한 수익 창출) 연금저축, IRP, ISA 비교분석

연금저축 IRPISA 가입 의무기간 가입 의무기간 공유한도 : 최대 300만원 (3년 만기일로부터 60일 이내에 ISA를 연금저축, IRP로 전환 시 전환금액의 10%까지 추가 세액공제 가능) , 최대 300만원) 세액공제율 근로소득 5,500만원 이하 16.5 %초과시 13.2% 세액 (손익공제) 일정기간 납부 후 연금으로 수령하는 경우 연금소득세 (3.3%~5.5) %) 국내 주식양도차익은 비과세 (2023년부터 5천만원 초과시 과세) ETF + ETF 배당거래 이익에 대한 면세한도 있음 – 일반형 : 200만원 한도까지 비과세 – 저소득형 : 400만원까지 비과세(분리과세 9.9% 초과) 손익을 합산하여 순이익만 과세됩니다. 상품A : +100만원 / 상품B : -70만원 / C : +20만원 이렇게 되면 100만원 -70만원 +20만원 = 50만원의 이익이 과세됩니다. (최대 200만원까지 면세되므로 실세 1. 6개월 이상 간병2. 개인회생 및 파산 3. 천재지변 4. 주택구입시 납부한 원금 및 전세보증금 범위 내에서 자유롭게 인출 가능 무주택자 연금 수급시 비과세 16.5% 세금*55세 이후 연금소득세 3.3~5.5%(70세 미만은 5.5%, 70세 미만은 4.4%)의 낮은 세율로 과세된다는 장점 70~80세 미만, 80세 이상 3.3%) 연금수급시 종합과세 연연금금액 1,200만원 초과 시 종합과세항목 구매 권장 퇴직금 낭비 방지를 위해 투자상품 제한 있음 위험투자 수익변동폭이 큰 국내주식은 매매 불가 대부분의 상품 운용 가능 펀드, 국내 상장 해외 ETF REIT x, 국내 주식 x 1. 주식 종류는 최대 70%까지만 선택 가능(펀드, 국내 해외 상장 ETF, REIT)2. 채권형(TDF, TRF) 국내주식×펀드, 국내상장 해외ETF, 리츠, 국내주식

Q. 해외상장 ETF나 해외주식에 투자하고 싶다면 어떻게 해야 하나요? 일반주식계좌 Q. 국내 ETF에 투자하고 싶다면 어떻게 하나요? 일반주식계좌 Q. 연금자산을 국내 상장 해외 ETF로 운용하고 싶다면 어떻게 하나요? 연금저축계좌 Q. 연말정산 공제를 최대화하고 싶다면 어떻게 해야 하나요? 연금저축계좌 + IRP계좌 Q. 단기간 세제혜택을 받고 싶으신가요? ISA 계좌 투자 위험을 두 가지 범주로 나누어 분류합니다.

●자산형*위험자산 – 주식*중형자산 – 리츠*안전자산 – 채권●공격형으로 시작 – 연금저축펀드 처음 시작 시 100% 주식형 포트폴리오로 구성 ●자산배분으로 변경 유형 – 자산이 어느 정도 증가하면 자산배분형으로 전환 측면 변화 – 투자시장에 자연스럽게 진입할 수 있도록 안전자산 비중을 의도적으로 높임 – 수익을 내는 것보다 자신을 보호하는 것이 더 중요함. 경제 상황에 따라 안전자산 비중을 최소 30~70%까지 확보 IRP 계좌에서 운용할 자산 : ETF + TDF 펀드 또는 ETF + TRF 펀드

●미국시장지수 ETF + TDF 펀드 또는 ETF + TRF 펀드 70% : 210만원 투자. S&P 500, Nasdaq 100 ETF 30% 매입: 900,000원 현금으로 보관하거나 TDF 펀드, TRF 펀드를 매입하세요. ETF 주가가 상승하고 현금 대비 위험자산 비율이 75~80%로 높아지면 어떻게 될까요? 위험자산 비중이 높을 경우 증권사로부터 경고 메시지를 받을 수도 있습니다. 정리하자면, 매년 시가지수 ETF를 먼저 매수하고, ETF가 오르고 위험자산 비중이 높아지면 TDF나 TRF를 매수합니다. 1) 미국 시장지수 ETF – 다양한 종류. 해외 ETF나 국내 주식을 사되 해외 인덱스형 ETF를 사는 방법이 있다. – 마이너스로 떨어질 때(파란색으로 표시될 때) 한 달에 한 번 매수하는 전략입니다. 예) 해외 ETF / 국내 해외지수형 ETF : KB US Nasdaq 100 ETF, 미래에셋 TIGER US S&P 500 ETF, Kindex US NASDAQ 100 2) 추천 ETF – Tiger S&P 500 – Tiger NASDAQ 100 – US Tech Top 10 – Tiger Philadelphia 반도체 NASDAQ – 재투자하는 글로벌 리튬 ETF. 배당금은 세후에 지급되지만 TR(Total Return)에는 배당락 전 금액이 포함되지 않고 배당금이 다시 주가에 반영됩니다. 결론적으로 TR은 분배금도 재투자해야 하기 때문에 ETF를 축적하는 이들에게 유리하다. 배당금을 받을 때에는 배당소득세 15.4%를 납부해야 합니다. (소득세 14% + 지방세 1.4%) 금융소득 연 2,000만원 이하 기준 ※ ETF 거래량 보기 https://finance.naver.com/ 네이버금융 국내외 주식시장지수, 시장지표 제공 , 뉴스, 증권사 리서치 등 Finance.naver.com ※ ETF 시차율 보기 네이버파이낸스 사이트를 이용하세요. ETF를 구매할 때 중요한 것은 바로 ‘차이율’입니다. 시세 대비 비싸게 샀는지, 싸게 샀는지 확인할 수 있습니다. 순자산가치: ‘1주’의 가치는 순자산을 ETF 주식수로 나누어 계산합니다. 시장가격 – 순자산가치 = 시차율 순자산가치가 시장가보다 높을 경우 음수가 표시됩니다. 즉, 시세에 비해 저렴하게 구입한 것입니다. 국내 주식시장 > ETF > 타이거 미국 필라델피아 반도체 나스닥 ‘클릭’ 3) TDF 펀드 – 가입자의 퇴직 기간에 맞춰 펀드매니저가 포트폴리오 비중을 조정하는 펀드. – 총보상비용(TER)의 최소수수료는 0.88%로 다소 높은 편입니다. (수수료는 투자설명서에서 유지관리비 총액을 확인하세요.) – 이미 적립된 금액으로 TDF 펀드를 가입하려면 어떻게 해야 하나요? 주식시장 동향을 지켜보고 펀드 기준가가 낮을 때 바꿔보자. – 채권 비중이 높은 펀드이므로 변동성이 낮고 안정성이 높은 펀드입니다. – 적절한 수준은 태어난 연도에 ’60’을 더한 수치입니다. ETF. – 은퇴 후에는 위험과 변동성을 줄이기 위해 TDF의 50% 이상을 TIF로 전환하는 것이 좋습니다. – 상품에는 전략적 배분, 자산배분, 증권투자신탁(주식형), 혼합투자신탁(주식) 등이 있습니다. 및 채권 믹스) 등 *적절한 TDFex 선택 방법) 1979년 출생 +60 = 2039TDF 2040 펀드는 1979년 출생자의 투자에 적합한 펀드입니다. 2040년 퇴직을 가정하여 위험/안정 자산 비중을 나눕니다. 2040년부터는 주식 비중이 40% 이하로 감소한다. *TDF 상품은 증권사별로 상이합니다. 현재 가장 인기 있는 TDF는 미래에셋TDF와 삼성한국형TDF이다. 미래에셋TDF는 삼성전자 보유 주식 중 두 번째로 많은 지분을 보유하고 있다. 간다. vs. 삼성 한국TDF는 미국 주식과 브로드컴, 페이스북 등 해외 주식으로만 구성되어 있습니다. *펀드가이드넷 : 증권사별 TDF 비교 사이트 https://www.fundguide.net/Fund/TDFCompareCompare TDF > TDF를 비교할 수 있습니다. 대시보드 버튼을 클릭하면 증권사 상품의 연도별 기대수익률을 확인할 수 있습니다. 4) TRF 펀드 – 글로벌 선진국 주식 30%, 국내 채권 70% 투자 – 자산 간 투자 비중에 따라 TRF7030, TRF5050, TRF3070으로 구성 – 총 수수료(TER) 수수료가 0.24로 낮음 %. 펀드명별 정보 읽기 ● 예: Fidelity Global Technology Securities 투자신탁(주식-펀드) S-PRS 클래스 1. 운용사명: Fidelity 2. 투자 국가: 글로벌 3. 부문(투자 유형): 기술(기술) 주식)투자 4. 투자방법 : 주로 주식에 투자하나, 주식을 직접 구매하여 관리하기 보다는 간접적으로 투자함 5. 종류(수수료+일반.연금+온라인.오프라인) 분류수수료 : 1.44%, 포스증권에서 구매하는 것이 저렴함 . ● 업종(투자유형) 1. 지수: 특정 지수를 추적합니다. KOSPI 200, S&P 500, 원자재, 소비재 등 지수. ETF와 유사합니다. 가장 낮은 세금과 수수료는 인덱스 펀드입니다. 2. 주식테마 : 펀드명에 CEO/Leader가 포함되어 있는 경우에는 대형주에 투자하세요. 펀드명에 성장/가치/총이익 등이 포함된 경우 소형주에 투자하세요. 배당주 펀드는 배당금을 지급하는 펀드입니다. 3. 채권주제: 국채/회사채/초단기채/채권 4. 특정산업: 헬스케어/에너지/IT/부동산(REITs)/원자재/천연자원/녹색성장(녹색산업)/자녀 5. TDF : 퇴직기간별 투자비율 순환적으로 운용되는 펀드. 은퇴까지 남은 시간이 많을수록 공격적인 투자를 하게 된다. 6. EMP: 투자금의 50% 이상을 ETF에 투자하고, 절반은 ETF보다 수익률이 높은 상품에 투자하세요. 7. 레버리지: 지수 수익률의 두 배를 추구합니다. 8. Inverse: : 인덱스의 -1배 수익률을 추구합니다. 지수가 상승하면 손실, 하락장에서는 이익 ● 투자방법 1. 주식 : 주식 위주로 투자 2. 채권 : 채권 위주로 투자 3. 주식 믹스 : 주식 위주로, 기타에도 투자 4. 채권 믹스 : 주로 채권에 투자하지만 다른 것에도 투자함 투자 5. 펀드오브펀드 : 간접투자이므로 추가비용이 발생할 수 있음 ● 상품명 끝 알파벳의 의미 1. Class A : 선불수수료 , 펀드 구매 시 지급되는 수수료 및 관리비입니다. 2. 클래스 C: 펀드 구매에 대한 수수료가 없습니다. 관리비가 엄청나네요. 3. S클래스 : 회수 후 수수료, 펀드 매도 시 수수료가 차감됩니다. SP는 한국POS증권에서만 판매하는 독점 클래스로 보상이 매우 낮습니다4. 온라인 개통(e): 온라인에서만 구매 가능합니다. 수수료와 보수는 A, C보다 저렴하다. 대한군증권은 모두 온라인으로 판매하므로 e는 생략했다. 5. 연금상품(P) : 연금 연금(Pension)의 약어. 본 상품은 연금계좌에만 이용이 가능합니다. 일반 펀드에 비해 수수료와 보수 모두 저렴합니다. 예) CP, C-Pe(CP보다 보수가 낮음. 온라인 전용상품이므로), SP등급 6. 퇴직연금상품(P2) : 퇴직연금만 해당. 퇴직연금계좌만 가입하실 수 있습니다. ex) C-P2, C-P2e, S-P2 Class 7. Exchange Hedge(H) : 환율변동에 따른 환율리스크를 극복하기 위해 환율을 사전에 확정하는 외환헤지상품이다. ※ 기금 보상은 매일 차감됩니다. TDF 펀드 선택 시 e클래스나 S클래스를 추천합니다. POS 증권 슈퍼클래스 S 시리즈의 수수료는 저렴합니다. TDF SP 제품의 수수료는 저렴합니다. 평가금액은 펀드 투자시 수익률에서 매개변수 및 수수료를 공제한 금액입니다. ※ 환헤지상품은 환율변동에 영향을 받지 않습니다. 통화노출상품은 환율변동으로 인해 손실과 이익이 발생합니다. . 대한포스증권은 약 40여개의 자산운용사와 증권사가 공동출자하여 설립한 독립판매회사입니다. 한국증권금융이 최대주주이다. 별도의 오프라인 지점이 없기 때문에 상대적으로 수수료가 가장 저렴합니다. 포스증권은 펀드 이외의 ETF 상품을 취급하지 않습니다. 전천후 포트폴리오 (All-Weather Portfolio) 연금계좌에 투자한 돈은 20~30년 동안 묻혀 있을 돈이므로 장기적으로 안정적인 투자 수익을 창출해야 합니다. 전천후 포트폴리오는 합리적인 연평균 수익률과 낮은 최대 손실률이 특징입니다. – 최근 50년간 연평균 수익률 : 8.8% – 최대 손실률(MDD) : 12.7% ● 비중 : 주식 30%, 채권 55%(장기채+중장기채), 원채 자재 7.5%, 금 7.5% 퇴직시 받을 수 있는 금액 확인 방법 – 국민연금 내부연금 문의(신청 후 3일 후 확인) https://www.nps.or.kr/jsppage/csa/csa.jsp – 금융감독원 통합연금포털 https://100lifeplan.fss.or .kr/main/main.do 에서 확인 가능